Jeg havde en god snak med en kammerat den anden dag. Han havde lige fået løn forhøjelse, og var glad for de ekstra penge. Han havde allerede planlagt at det skulle fejres med et større tv. Det kan jeg ikke fortænke ham i, det er hans penge og hvis det gør ham glad, så er det jo fedt. Scenariet er ikke ulig hvad langt de fleste danskere gør. Jo flere penge de har, jo flere penge bruger de – FEDT, det er med til at holde samfundet i gang.

Men hvorfor skriver du om det på en side der primært har med at hvad du gør når du skal flytte sammen med en, eller du er ude efter at spare penge på budgettet?

Jo, for den nemmeste løsning er at skrive lad være med at bruge så mange penge, så får du flere. Det er jo så meget lomme filosofi at det gør ondt. Du kan finde 100vis af bøger hvor det postuleres at det er den rette måde at få sin økonomi til at køre på. Hvis du har læst andre af økonomi artiklerne på siden, så går de i store træk ud på at spare penge. Primært ved at fokusere på at skære overflødige ting væk. F.eks. en stor tv pakke hvis man alligevel kun ser Netflix, vælge et andet telefon abonnement der passer bedre til dit forbrug, eller droppe fitness abonnementet hvis du alligevel aldrig kommer der. Andre områder er at være bevist om de udgifter du har, og agere ud fra denne viden. Som rosinen i pølseenden så er det optimering af mad udgifter, ved at have madplaner og undgå madspild.

Men modsiger du ikke dig selv her? For du giver en række områder hvor jeg kan spare penge, og du har lige nævnt noget om lomme filosofi.

Ja, det er jo fint at du får flere penge mellem hænderne, men jeg har ikke været inde på hvad du skulle bruge alle de ekstra penge til. Fokus har været på at bruge færrest penge på at opretholde en fornuftig levestandard hvor du ikke bruger penge på noget du ikke har brug for. Havde det været i det ekstreme, så kunne du flytte hjem til dine forældre, eller få en billig 1 værelses lejlighed, og leve af pasta med ketchup. Den type guides kan du sikkert godt finde, bare ikke her.

For essensen er at nu har du sparet en masse penge, hvad skal du så gøre med dem?

Planen for økonomisk frihed

Som min kammerat i begyndelsen, lad os kalde ham for Peter (Jeg har ikke lige fortalt ham om at jeg bruger hans historie her). Peter kan vælge at bruge hans opsparing og hans større månedlige rådighedsbeløb på forbrug, det hjælper samfundet og kan give en masse glæder. Efter mig og Peter havde snakket lidt omkring hans løn forhøjelse, spurgte jeg indtil hvad hans planer var på længere sigt. Havde han gjort sig nogle overvejelser om hvad han ville på lidt længere sigt? Fra min synsvinkel havde han jo sat sig lidt hårdt med nybygget villa, 2 nye biler, kone og børn. Hvad ville han gøre hvis han blev fyret, og ikke kunne få et lige så højt betalt job. Kunne det hele stadig hænge sammen? Det mente Peter nok det kunne. Herefter begyndte vi at snakke om hvad der motiverede os til at give den en skalle med arbejde. For regningerne betaler jo ikke sig selv. Vi var enige om at det ikke så meget var de fysiske ting der gjorde os gladest. TV’et han ville købe skulle han da nok blive glad for, men følelsen af at købe nye ting var ikke det samme som da vi var yngre og skulle spare op i halve og hele år for det. Nu var det mere børnene der skabte den største motivation til at kunne give dem en så god opvækst som overhovedet muligt. Der var jo også det med at nogle af Peters bekendte havde en plan 40. En plan 40 var deres begreb for økonomisk uafhængig inden de blev 40 år gamle.

Økonomisk uafhængighed – Plan 40

Det var vi hurtigt enige om at det ville være et fedt mål, også selvom det var ved at være for sent for os at kunne nå det som 40 årige. Hans bekendte havde forskellige historier for hvordan de havde formået at opbygge deres formuer, for selvom det for de fleste er utopi med en plan 40 havde de hver i sær nået det inden. Fælles for dem var at de havde bygget en formue op ved at skabe en virksomhed som gik godt. Den ene havde solgt sin virksomhed, den anden forventede han ville tage 3 år mere inden den skulle sælges.

Ok, det er ikke alle der kan få bygget en virksomhed op fra bunden til en succes og så leve af pengene resten af livet. Hvad gør du så i stedet. For som personer elsker vi jo quick fixes, og uden tvivl vil bogen ”Bliv økonomisk uafhængig på 60 dage” sælge mere end ”Bliv økonomisk uafhængig på 15 år”. Se på slanke bøger, det er alle sammen noget med at skabe resultater lyn hurtigt. Tab 3 kg på en uge, 15 kg på en måned osv.

For at få en idé til måder du kan begynde din vej til bedre økonomi, så lad mig fortælle om en anden af mine kammerater. Han har aldrig har haft mange penge mellem hænderne, men han har hver måned sparet 800 kr op. Pengene går ind på en konto, og når der er 3-4000 kroner på kontoen så køber han en portion aktier. Det har han gjort i lidt over 10 år, og for ham har det været en glimrende investering. Bevares han har været heldig på at købe gode aktier, og han har tabt penge på andre. Men med en fornuftig spredning, så er hans investering steget og steget. Alle de udbytter der har været er blevet geninvesteret. Jeg vælger at kalde det renters renter, selvom det ikke helt er den rette term i forhold til aktie handel. Nu har han lige inden jul købt en nyere brugt bil til 76.000 kroner til konen. Penge han kunne trække ud af hans investeringer. Som han sagde så var det hans gevinst for året der gik til at købe bilen. Dvs. han stadig havde samme mængde aktier som i starten af året.

Renters rente

800 kroner pr. måned i 10 år sat ind på en konto giver et indestående på ca. 96.000 kroner hvis de var blevet sat i banken uden rente. Det er ikke et quick fix, og at det er gået godt for andre, er ikke ens betydende med at det kommer til at gå godt for dig eller mig. Men sneboldseffekten med hele tiden at sørge for at lave en opsparing og bruge det på at investere i noget er med garanti en bedre investering end at du gemmer pengene i madrassen.

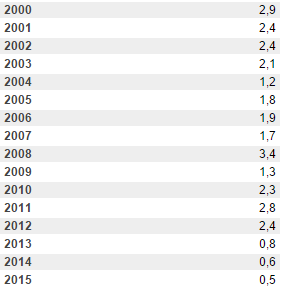

Ovenstående billede er inflationen i Danmark fra 2000-2015. I snit ligger det nok omkring 2%. Det betyder at dine penge hver år giver dig 2% mindre købe kraft. Det lyder måske ikke af meget, men lad os sige du har 100.000 kr stående på en konto i banken til 0% i rente. Fra år 2000 til 2015. Så er købekraften faldet til 73.856,91 kroner, så du havde tabt over 26.000 kroner.

Der findes en række investeringsforeninger o.l. der over mange år har givet store afkast på 10-15% pr år. Set for enkelte år, så kan du komme ud med underskud, mens andre år kan give kæmpe store afkast. Det er ikke noget du skal gøre med hovedet under armen. Men om du investerer i gamle Anders And blade, Vin eller noget helt tredje, så kan du gøre nogle gode handler ind i mellem.

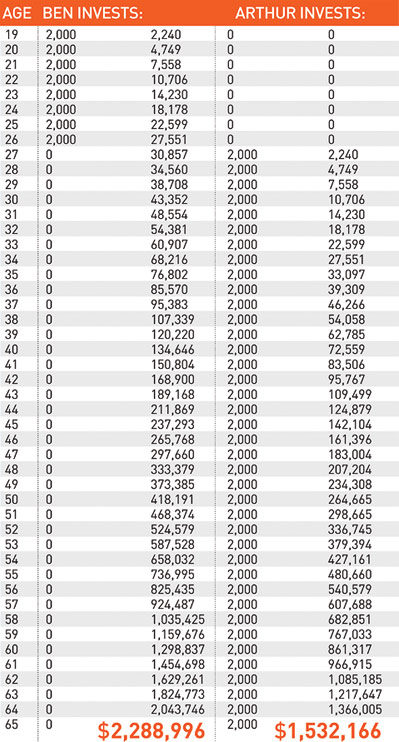

Jo før du starter med at investere, jo bedre. Et af de bedste eksempler synes jeg er denne. Det er to 19 årige der sætter penge ind på en opsparing der giver 12% i rente. Den ene sætter $2000 ind på en konto om året fra han er 19 til han er 26, og herefter indsætter han ikke flere penge. Den anden starter først når han er 27, og indbetaler de samme $2000 fra han er 27 til han bliver 65. Den ene har indbetalt $16.000, den anden $78.000. Hvor mange penge har de så når de bliver 65. Ham der startede tidligt og stoppede har ca. $700.000 mere end den anden.

Inden du siger jamen 12% er da umuligt at få, og jeg får 0% rente i banken. Ja, det kræver noget at finde et fast afkast på 12% om året. Ifølge MyBanker.dk var den højeste rente du kunne få på en opsparingskonto da denne artikel blev skrevet – 1%. Og når inflationen de sidste 15år i snit har været 2%, så er det ikke nogen god handel. Dog stadig bedre end at stoppe dem i madrassen.

Hvordan får man 12% i rente?

Du kommer som sagt ikke til at få 12% ved at sætte dine penge ind på en konto i banken, så hvad kan du ellers gøre?

Du bliver nødt til at kigge efter andre produkter til din opsparing. Du kan selv forsøge dig på aktiemarkedet, eller du kan benytte dig af investeringsforeninger osv. Der er forskellige holdninger til om det er smart at benytte sig af en aktiv eller passiv investeringsforening. Men som eksempel så har Formuepleje.dk du skal dog ikke forvente at de giver en stabil rente på 12%. Men i følge deres egne statistikker så har deres produkt “Safe” over en længere årrække leveret rigtig gode resultater. Nogle år har den været oppe på 15% i afkast. Du skal bare være opmærksom på at selvom de kan give kæmpe afkast, så kan du også være ude for at de giver negative renter. Dvs. laver de dårlige investeringer og taber en masse penge, så er det dine penge der er væk.

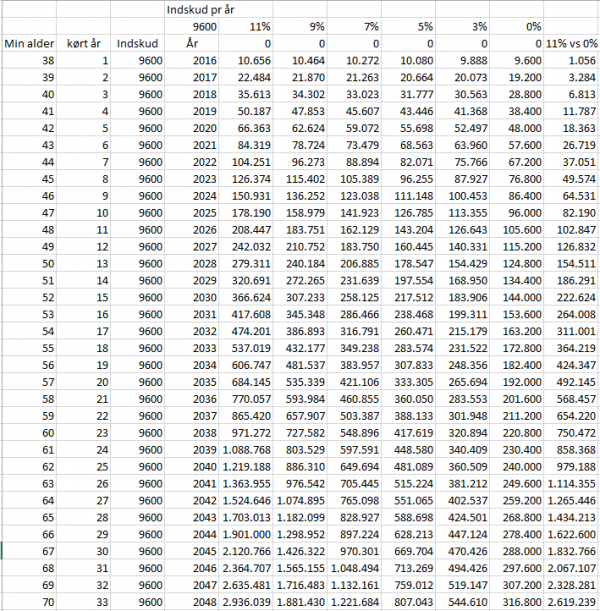

Hvis vi i stedet kigger på hvad en ”ung” mand som mig på 38 år kan få ud af det ved forskellige procents afkast. Hvad vil jeg så have når jeg bliver 60 eller 70 år gammel? Lad mig følge min kammerats eksempel og ligge 800 kroner til side hver måned. Det er 9600 kroner pr år.

På ovenstående billede kan du se hvad det giver over tid. Skemaet skal læses som min alder/år i venstre side, 9600 kroner sættes ind pr. år, og de forrentes med henholdvis fra 11 ned til 0% i rente. Sidste kolonne er hvad forskellen er på 11% mod 0% over tid. Det tager tid inden snebolden er oppe i fart, men når først den er, så går det til gengæld også hurtigt. Efter 5 år med 11% i rente så er der tjent 18.363 kroner mere end hvis pengene havde stået i banken. Efter 10 år er forskellen 82.190kr. mens den efter 15 år er 222.624 kroner. Effekten af renters rente bliver større og større, og når den 23. rente tilskrivning kommer og jeg har rundet de 60 år, så står der 971.272 kroner på kontoen. Det er imponerende 750.472 kroner mere end hvis pengene havde stået i banken. Effekten bliver jo vildere og vildere, så når jeg runder de 70, så står der 2.619.239 kroner mere end hvis de stod i banken. Næsten 3 millioner kroner mod 316.800 i banken. Næsten 10 gange så mange penge. Har du kun 1200 kroner pr år (100 kroner i måneden). Så bliver det alligevel til at der står 121.409 kroner på kontoen når jeg fylder 60. Det er 93.809 kroner mere end de 27.600 kroner som det har kostet mig at sætte dem ind.

Stor gevinst ved renters rente

Hvis vi sætter det i kontrast, så betyder det at når jeg fylder 60, og jeg har kunne forrente mine penge med 11% i rente, så kan jeg hive ca. 96.000 kroner ud i overskud på min investering, uden den bliver mindre. Dvs. jeg kan forsøde tilværelsen med 8000 kroner hver måned resten af mine dage og så har børnene stadig noget at arve. Det er da meget godt gået ved at indbetale 800 kroner i måneden.

Det er ikke et quick win, og du kommer ikke sovende til det. Men over tid kan dine investeringer blive til meget mere. Men tilbage til hvad er det du gerne vil opnå, hvad er dit mål? Det er jo lige meget om det er at arbejde færre timer, eller have råd til en stor Mercedes. Det er forskelligt for os alle. For mig er en Plan 40 helt sikkert højt på listen. Mest for trygheden ved at vide at jeg ikke behøver gå på arbejde men stadig har råd til dagen og vejen. Jeg forstår godt dem der flytter til Spanien eller til østen. For udover at pengene rækker længere pga. de lavere leveomkostninger, så følger der også et mildere klima med. En anden jeg kender rejser nok 10+ gange om året, så tilbringer han tid i hænge køjen og arbejder fra strande eller steder med Wifi rundt om i verdenen. Det er hans drøm, han har hus herhjemme, men med F1 lån så koster det ham mindre end at bo i lejlighed. Ja, og han har ingen børn der binder ham til byen. Han har opnået det han stilede efter, hvilket er muligheden for at arbejde fra sin bærbare lige meget hvor han er henne i verdenen.

Hvad er din drøm?

Så hvad er din drøm, og hvad skal der til for at udleve den? Skriv dine mål, ønsker og drømme ned, det er første skridt i forhold til at finde ud af hvordan du opnår dem. Drømme behøver ikke være fyldt med dyre ting, jeg læste for nyligt om forfatteren Morten Brask der ejer 172 ting i alt. Du finder artiklen hos Euroman, og er helt i den modsatte grøft af at vi nemt får samle manien til at tage overhånd. Det ville ikke virke for mig med 172 ting, men jeg kan godt lide tanken om at skære ned på antallet af ting, og forsøger også at rydde op og give til genbrug. Problemet kommer dog med min kone. Jeg er næsten sikker på hun stræber efter at være med i tv showet ekstreme samlere. For det ligger hende meget fjernt med at rydde op i ting der ikke længere bliver brugt. Du behøver færre ting end du tror, jeg ryddede før jul op i vores køkken skuffer, og fandt ikke færre end 14 grøntsags knive, 5 brød knive, og rigtig mange andre ting vi nærmest aldrig brugte. Det blev til en hel bærepose der røg til genbrug. Selvom vi har fået en del af det fordi andre har haft til overs, så kunne vi nok have sparet penge på indkøb af noget af det. Anderledes ser det ikke ud i øvrige skuffer og skabe. Havde vi undladt at bruge de penge så havde vi nok bare brugt dem på noget andet. Men havde vi lavet en konto som beskrevet ovenfor hvor alt hvad vi sparede sammen røg ind, så havde vores økonomi sikkert været endnu bedre i dag end den er.

Kom nu i gang med at spare op!

Jeg håber ovenstående har været med til at give dig en idé om de muligheder der er ved at spare op fra en tidlig alder. Så en opfordring til dig selv er at få startet en opsparing allerede i dag, sæt penge til side, invester dem, og lad dem vokse over tid. Står de på budgetkontoen får de nemt ben at gå på. Har du derimod en fast månedlig overførsel, så bliver det hurtigt en del af din budget, og når pengene ikke figurerer på din løn/budget konto, så bruger du dem ikke. Jeg er medlem af et netværk, hvor en fortalte at han havde givet hans små nevøer en dåbsgave i form af en 3000 kroners konto hos en formuepleje.dk lign service. En glimrende gave og over 18 år, så svarer det til at de 3000 kroner har vokset til næsten 18.000 kroner hvis renten holder sig omkring de 11%.

Et godt og billigere alternativ til formuepleje er ikke forvaltede fonde, så du slipper for det relative høje ÅOP. Du betaler ca. 3% om året i ÅOP, men igen de gør noget aktivt for at forvalte dine penge, og leverer høje afkast, så det er den performance du betaler for. Et par eksempler kunne være Sparinvestindex & alterntivt også denne fra sparinvestindex.

Begge fonde der har en ÅOP på 0,6%. Er du helt ny ud i investeringer, så er der forskellige services hvor du kan følge andre der laver investeringer i aktier. F.eks. benytter jeg selv shareville.dk der kan jeg følge forskellige brugere, og se hvilke aktier de investerer i og kan se deres performance over tid. F.eks. har brugeren Merlin de seneste 3 år leveret et afkast på 294% mod 81,43% i index’et. Alene 90% stigning de sidste 3 måneder mod 4,85% i indexet. Sagt på en anden måde, havde du investeret som ham de seneste 3 mdr havde 100.000 kroner været 190.000 kroner værd. En anden og endnu vildere er denne profil er Krokodillen der har leveret 914% det sidste år.

Men husk træerne vokser ikke ind i himlen, så sats ikke penge du ikke har råd til at tabe, sats ikke alle pengene på en aktie, spred dem over flere. Men sæt dig grundigt ind i tingene inden du kaster dig ud i det, for du kan komme til at tabe penge på det. Hvis du ikke er tryg ved at investere, så lad være. Det nytter ikke noget at du går rundt med en knude i maven hele tiden. Et firma du har investeret i kan gå konkurs i morgen. Der kan komme et dårligt regnskab og aktien kan tabe 20% fra den ene dag til den næste. Lyder det ikke som noget du vil have det godt med, så er det nok ikke noget for dig. Om alle omstændigheder er det vigtigt ikke at gøre noget overilet.

Jeg håber det har givet dig blod på tanden i forhold til de muligheder der er med at få dine penge til at yngle. Jeg er langt fra kommet i gennem alle muligheder, men har dog valgt nogle af de ting jeg selv benytter mig af. Hvordan du vælger at gribe det an, baserer sig på hvor høj risiko du er villig til at acceptere. For mit eget vedkommende så er opsparing og handel med aktier det rette. De penge jeg investerer nu kan give frihed senere. Det kan godt være at mine forudsætninger ændrer sig og jeg over tid ændrer hvordan jeg forvalter mine midler. Det behøver ikke være den rigtige strategi for dig, men de penge du investeres kan muligvis give dig økonomisk uafhængighed senere.